FXで利益を上げるための具体的な分析方法として、主に2つの分析方法があります。ひとつはファンダメンタル分析、そしてもうひとつはテクニカル分析です。

この記事では、基本的なファンダメンタル分析と、移動平均線を使ったテクニカル分析についてお伝えしていきます。

FXで利益を得るためには、ポジションの建て時であるエントリー、すなわち売買タイミングが重要になってきます。運動会の100m競争でも、スタートのタイミングが重要なのと同じような事です。

スタートが早すぎればダメだし、遅すぎてもダメですね。ベストなタイミングでスタートできれば、それだけ有利に勝負を展開することができます。ですが、ベストなタイミングやベターなタイミングでエントリーできたと思っても、上手くいかない時もあります。

上昇トレンドの方向にポジションを建てたものの、下落調整する前の高値でエントリーをしてしまい、いきなり大きな含み損を抱えてしまった! もしかしたら、そのような経験をしたことがあるのではないでしょうか?

そんなふうに大まかな環境認識を正しく把握していたとしても、ポジションを建てるタイミングを見誤ると、当然ながら損失のトレードで終わってしまう場合もあるものです。そのため、エントリーのタイミングを見極めるということは、まともにお金を増やしていくためには、とても大切な事です。

つまり、為替相場に対する分析力を向上させる必要が、勝ち組になるためには避けられないということです。

FXの具体的な2つの分析方法として、ファンダメンタル分析とテクニカル分析がありますが、よくどちらが重要かというご質問を頂きます。その答えは、どちらも重要であることに間違いはないでしょう。

ですが、我々のような個人トレーダーがファンダメンタル分析のみでトレードを行うのは非常に難しいと言えます。なぜなら、ほとんどのファンダメンタル情報が我々のような個人トレーダーに届くのは、機関投資家たちなどのプロと比べたら情報が届くまで遅すぎるのです。

個人トレーダーが、どれだけ情報を早く仕入れようとしても、それは実際にはとても難しいことなのです。たいてい我々に情報が届く頃には、すでに相場は、その情報を折り込みながら動いてしまっているのです。

その一方で、テクニカル分析はどうかというと、テクニカル分析の場合は過去の値動きが対象になるので、過去の値動きを分析して、これからの相場が向かう方向をチャートから読み取ることになります。

過去と全く同じ値動きが再現されることはなくても、似たような値動きが再現されることは実はとても多いのです。なので、個人トレーダーであれば、ファンダメンタル分析でトレードを仕掛けるのではなく、テクニカル分析で仕掛けたほうが、勝ちやすいトレードを実現しやすいと言えますね。

勝つために大切なポイントは、ファンダメンタル分析にしろテクニカル分析にしろ、どちらも完璧なものではないからこそ、しっかりとしたリスクコントロールを駆使して相場に挑むしかないということです。そのことを大前提として、ここから先をどうぞ読み進めてみてください。

ファンダメンタル分析とは「経済の基礎的条件を分析すること」であり、各国政策金利の状況、GDP成長率、雇用状況、貿易収支、物価指数などの様々な経済指標や政策の動向、国際情勢などをもとにして為替の変動を予測する分析方法のことです。

つまり、大局観(大きな値動きの流れ)を把握するのに役立つのがファンダメンタル分析です。

テクニカル分析とは、チャートの過去の数値やデータをもとにして、これからの為替の変動を予測する分析方法です。

ファンダメンタル派(テクニカル分析に批判的な人)は、テクニカル分析の事を「所詮はオカルト(迷信)だ」と言う人もいます。確かにファンダメンタルズを完全に無視した分析だけでは限界があるかもしれません。

特に突発的なニュースや地政学的な問題が表面化した時などには、テクニカル分析のサインどおりに相場の値動きが機能しないことは多々あるからです。しかしながら、テクニカル分析が全く役に立たないというわけではなく、テクニカル分析そのものに全く根拠がないわけでもありません。

特に昔に比べてテクニカル分析を用いるトレーダーは圧倒的に増えているため、そのようなトレーダーが増えれば増えるほど、テクニカル分析の優位性は増すことになります。なぜなら、そもそも為替相場とは、相場に参加している人たちの集団心理によって動かされるものだからです。

相場を取り巻く環境、すなわちそれがファンダメンタル要因であろうがテクニカル分析によるものであろうが、それらが直接的に為替相場を動かしているわけではなく、その結果を受ける人間の集団心理が相場に値動きをもたらしているのです。

つまり、それらを判断して、市場参加者がどのように考えるのかが重要であり、利益を上げるためには自分がどう思うかではなく、他の相場参加者がどのように考えているのかを分析する事が非常に重要になってくるのです。

ひとつ例をあげてみましょう。例えばアメリカのGDPの成長率に良い結果が出たとします。GDPとは国内総生産のことであり、企業や政府・個人などが一定期間に生み出した経済的な付加価値の総額のことであり、国全体の経済規模や成長を図る物差しとなる重要な指標です。

仮に、そのGDPの結果が良かったとしても、アナリストなどの事前の予想の範囲内であれば、その良い結果は市場参加者には既に折り込み済みとされ、その後の為替の値動きにはほとんど影響がない場合があります。

その逆に、良い結果が出たにもかかわらず事前の予想よりも悪い結果だった場合には、売られる場合もあるのです。すなわち、結果そのもののみに焦点をあてるのではなく、むしろその結果を受けた人たちの集団心理に焦点をあてることのほうが重要であるというわけですね。

現在ではテクニカル分析により売買の決定をしているトレーダーが非常に多いので、チャートを分析することにより、それらの人たちがどう考えているのかを見極めることが重要です。

ちなみに僕のトレードは、テクニカル分析が中心ですが、でもそれは、ファンダメンタル分析を決して疎んじている訳ではありません。

ファンダメンタル分析では大局観をとらえて、実際のエントリーや決済などの売買をテクニカル分析の判断で行っています。だから僕の場合は、テクニカル分析だけでトレードしているわけではなく、ファンダメンタル分析も含んでの判断を行っています。

特に初心者や初級者であれば、インターネットでアナリスト(相場分析を職業にしている人 = 純粋なトレーダーではない)の情報を見て参考にする人も多いです。

でも、絶対に気を付けていただきたいことは、アナリストの意見は曖昧な発言も多いですし、それぞれのアナリストが言っていることが異なる場合も多いものです。なので、アナリストの情報だからと鵜呑みにはしないことも大切なポイントです。

初心者や初級者でも、細かい経済指標をいちいち気にする必要はありませんが、少なくとも取引する通貨の国の重要な経済指標くらいは把握しておくことをお勧めします。

特に世界の基軸通貨である米ドル(USD)の動向は無視できません。アメリカの経済指標の発表直後などは、値動きがかなり乱高下することも多く、発表された経済指標や金融政策が新たな材料になって、相場の流れが変わることもあるので、相場変動要因の最低限の知識として把握しておきたいところです。

ちなみに重要なアメリカの経済指標には、雇用統計やGDP、消費者物価指数などがあります。それと、これはアメリカだけに限りませんが、各国政策金利の変動には、特に注意をしておく必要があります。

為替相場は、上がり続ける相場もなければ、下がり続ける相場もありません。上がったものは下がり、下がったものは上がる。これらのスイングする値動きをとらえようとするのがテクニカル分析であり、トレードにおいての非常に強力な武器となります。

テクニカル分析に使用されるさまざまな指標は、高度な理論や数式を計算する事によって算出されるものもありますが、現在のチャートソフトでは、それらの指標はチャート上に簡単に表示をさせることができます。

それらを利用して、過去のチャートをもとに総合的な値動きの判断を行い、実際の売買タイミングをはかるのです。ここからは、よく利用されている移動平均線を用いたテクニカル分析手法を記載しておきます。

これはとても初歩的な方法なので、もちろんこれが絶対的なテクニカル分析手法という訳ではなく、あくまでも一例として取り上げているものなので、その他の分析手法についてはご自身で検証するようにしてください。

最も多くの相場参加者が使うテクニカル分析指標と言えば移動平均線です。なので、ここからは、移動平均線を使った基礎的なテクニカル分析手法を紹介します。

移動平均線とは、過去の一定期間の為替レートの平均値をチャート上に表示させたものです。細かく分類すると移動平均線にもいくつかの種類がありますが、中でも最も使われているのは単純移動平均線です。これは過去の一定期間の平均を単純に計算したものです。

期間の設定の仕方で、短期線、中期線、長期線などと呼ばれることもあります。例えば13週移動平均の場合は、毎週の最終取引日の終値を13週分合計して13で割った値を平均値とします。そして2週目以降は直近のデータを加えた13週分の値を13で割ることにより平均値が算出されます。

そうやって算出していった数値を線で結んだものが、単純移動平均線としてチャート上に表示されます。現在のロウソク足の値位置がこの単純移動平均線を上回っていれば、過去13週間の平均値よりも現在の値位置のほうが高いということ、すなわち買い優勢の相場と見ることもできます。

それとは反対に、ロウソク足の値位置が単純移動平均線よりも下にあれば、売り優勢の相場と見ることもできます。

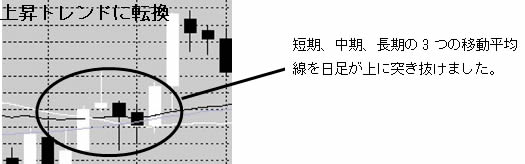

移動平均線とロウソク足を組み合わせて相場を見ることにより、現在のトレンドを意識します。例えば下のチャートのように、ロウソク足が移動平均線を下から上に突き抜けたときは、売り相場から買い相場への転換のサインかもしれないと考えることもできます。

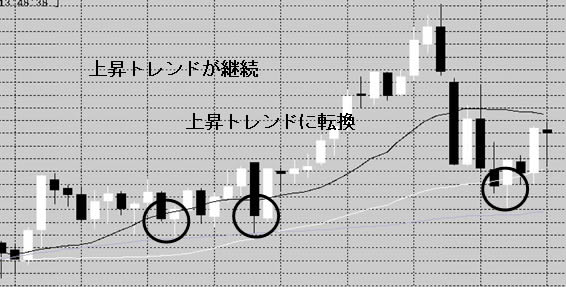

そして、上昇と下降の値動きを繰り返しながら、為替レートは推移していったとしましょう。下のチャートのように白いラインの長期移動平均線まで為替レートが何回か下がってきたが、その都度そこから再び反発しています。

これは長期移動平均線が下値のサポートとなって下支えしているとも考えられます。同じ日数の移動平均線を使っているトレーダーたちにも、意識されるサポートラインにもなっていると判断することもできますね。

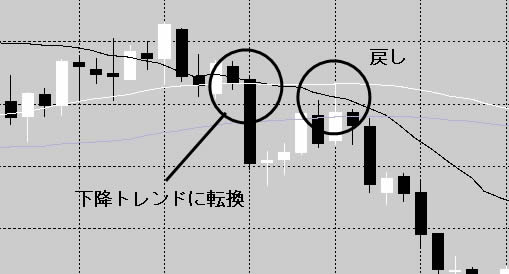

ところが下のチャートのように、仮にロウソク足が長期移動平均線を下に抜け急落したとしましょう。

この値動きでトレンドの転換を疑わなければならないかもしれません。その後の値動きには十分に注意しなければいけないというわけです。その後に、黒いラインの中期移動平均線付近まで戻りを入れていますが、上抜くことはなく押し返され、その後に下落スピードが加速をしています。

ちなみに下落に転換したポイントでは、短期移動平均線と中期移動平均線のデッドクロスも起こっています。デッドクロスとは、移動平均線がより長期間の移動平均線を上から下に交差して抜くことを意味します。

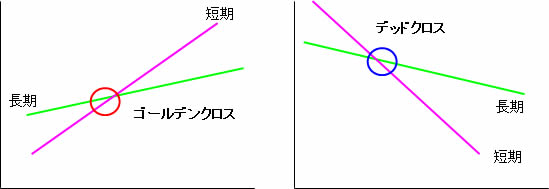

より長期間の移動平均線を短期間の移動平均線が下から上に抜いたときをゴールデンクロスと呼び、その逆により長期間の移動平均線を短期間の移動平均線が上から下に抜いたときをデッドクロスと呼びます。

このゴールデンクロスとデッドクロスそのものを売買シグナルとして利用しているトレーダーもいますが、単純なクロスのみでの判断では売買シグナルとしては不十分だと言えます。

下の図を参考にして頂きたいのですが、買いならば水平もしくは上向きに傾いている長期間の移動平均線をゴールデンクロスするときにエントリーします。つまり、より長期間の移動平均線が下向きに傾いている時にはゴールデンクロスしてもエントリーはしません。

このような局面では、ダウントレンドでの単なる戻りをつけに来ている段階であり、そのまま下降トレンドが継続する可能性が高いからですね。

同様に売りならば、より長期間の移動平均線が上向きに傾いている場面でのデッドクロスは、アップトレンドでの押し目をつけにきている可能性が高いので、売りでのエントリーは控えるようにします。

これらは移動平均線のパラメーターの数値の設定値により、反応を敏感にすることもできますし、鈍感にすることもできます。

当然ながら、反応を敏感にすればダマシに会う確率は高くなり、鈍感にすれば相場がある程度進んだところでエントリーせざるを得なくなります。ぜひあなたのトレードにマッチする移動平均線の期間を、いろいろ試して試行錯誤しながら考えてみてください。

FXで勝つために必要な基本的なファンダメンタル分析とテクニカル分析についてお伝えしました。記事の最後にひとつだけ注意点をお伝えしておきます。

移動平均線などインジケーターを使い始めると、多くの相場参加者が陥る罠があります。それがアナリシス・パラリシスという状態です。もしあなたがテクニカル分析に行き詰まりを感じるようになった時には、アナリシス・パラリシスになっていないかどうかを、以下の記事を読んでご確認ください。

こちらに、記事へのリンクを貼っておきます。→ FXの落とし穴?…アナリシス・パラリシス(分析によるマヒ)とは?